Baufinanzierung – Wie viel Haus ist in meinem Budget?

Es ist der Traum vieler Menschen: Irgendwann in den eigenen vier Wänden zu leben! Doch ein Haus ist kostenintensiv. Es gibt nicht viele Häuslebauer, die 300.000 Euro und mehr aus der Portokasse bezahlen können.

Wir erklären, wie die Finanzierung des Eigenheims richtig geplant wird!

Inhaltsverzeichnis

Reguläre Nebenkosten müssen in der Finanzierungssumme berücksichtigt werden

Wird eine Immobilie erworben oder ein Haus neu gebaut, fällt nicht nur der Preis für das Wohnobjekt an. Zusatzkosten entstehen durch die Kreditaufnahme und den Kaufvertrag. Weitere Nebenkosten wie Notargebühren, Provision für den Makler, Kosten für die Eintragung ins Grundbuch sowie die Grunderwerbsteuer sind finanzielle Aufwendungen, die zwangsläufig anfallen. Hinzu kommen weitere Forderungen, die bei der Immobilienfinanzierung zusätzlich zu den Zinsen in Rechnung gestellt werden. Bankgebühren, Provisionen sowie eine spezielle Bereitstellungsgebühr für den Kredit dürfen das Budget nicht sprengen (mehr zum Thema: Kreditvergleich Baufinanzierung). All diese Kosten belaufen sich im Regelfall auf fünf bis zwölf Prozent des Immobilienpreises.

Grobe Faustregeln zur Ermittlung des Budgets

Die Frage, inwiefern die damit verbundene finanzielle Belastung gestemmt werden kann, beantworten Finanzierungsexperten gern. Weiterhin gibt’s im Internet vielfältige Budgetrechner, die einen Überblick darüber bieten, wie viel Haus sich jeder einzelne leisten kann(z.B. hier). Eine grobe Formel besagt, dass ein Hauskauf dann realistisch ist, wenn die monatliche Darlehensrate mal 1,5 gerechnet wird und das Ergebnis dennoch unter der bisher geleisteten Miete bleibt. Tritt dieser Fall ein, ist der Erwerb eines Hauses oder der Eigentumswohnung realistisch. Einer anderen Faustregel zufolge ist eine Finanzierung von 100.000 Euro in etwa mit einer monatlichen Miete von 400,00 Euro pro Monat vergleichbar. Zahlen zukünftige Immobilienbesitzer beispielsweise eine Kaltmiete von 1.000 Euro, wäre eine Kredithöhe von 250.000 Euro im Bereich des Möglichen. Doch es geht auch noch genauer!

Welche Kreditrate ist ohne größere Einbußen bezahlbar?

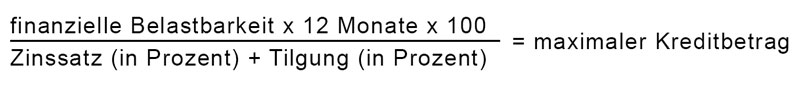

Soll die Kredithöhe festgelegt werden, ist es im ersten Schritt unerlässlich, eine Kreditrate festzulegen, die ohne größere Einschränkungen gezahlt werden kann. Nur dann, wenn ein realitätsgetreuer Überblick über die Einnahme und Ausgaben erstellt wird, ist eine präzise Einschätzung monatlich zu stemmender Monatsraten möglich. Wer diese Kosten zu eng kalkuliert, erhöht die Gefahr, dass die Kosten für die Immobilie auf Dauer nicht gezahlt werden können. Deckt das Eigenkapital die Kosten des Hauskaufs im Rahmen von 20 bis 30 Prozent ab, ist eine weitere wichtige Voraussetzung für den Erwerb eines Wohnobjekts erfüllt. Wie viel das Haus letztendlich wirklich kosten darf, verrät diese Formel zur Ermittlung der maximalen Finanzierbarkeit:

Werden das Eigenkapital zur errechneten Summe hinzu addiert und die Nebenkosten für den Bau oder Erwerb der Immobilie im Gegenzug subtrahiert, ergibt sich der ungefähre Betrag für die eigene Immobilie.

Ein Rechenbeispiel:

Verfügt eine vierköpfige Familie einschließlich aller Kosten über Durchschnittseinnahmen von 3.518 Euro im Monat, verbleibt nach Abzug sämtlicher Aufwendungen wie Lebenshaltungskosten, einer monatlichen Reserve sowie Wohnnebenkosten ein Betrag von 894 Euro. Wird ein Eigenkapitalanteil von 45.000 Euro, eine Tilgung in Höhe von 1 Prozent sowie eine Zinshöhe von 4,5 Prozent vorausgesetzt, dürfte die Beispielfamilie unter Hinzuziehung der Nebenkosten in Höhe von zehn Prozent eine Kreditsumme von 216.049 Euro aufnehmen. Grundsätzlich gilt, dass es für Kosten zur Regulierung der Immobilien-Kreditsumme keine ultimative Lösung gibt. Die persönlich gewählte Darlehensform sowie die Risikobereitschaft spielen hierbei eine ausschlaggebende Rolle.